Doanh thu và lợi nhuận có lẽ là hai chỉ số cơ bản nhất mà hầu hết các nhà đầu tư thường xuyên dựa vào khi đánh giá hiệu quả kinh doanh.

Bởi…

Thu nhập là linh hồn của doanh nghiệp, thể hiện quy mô, thị phần và sức mạnh của doanh nghiệp.

Lợi nhuận là kết quả hoạt động cuối cùng, thể hiện phần lợi nhuận mà doanh nghiệp thu được sau một năm hoạt động.

Tuy nhiên, nếu chỉ nhìn vào con số tuyệt đối về doanh thu và lợi nhuận sẽ khó xác định doanh nghiệp có hoạt động hiệu quả hay không.

Có nhiều tiểu thương cuối năm lãi rất nhiều nhưng so với doanh thu thì vẫn rất ít ỏi.

Ví dụ:

Doanh nghiệp a có:

- Năm đầu tiên: doanh thu 100 triệu, lãi 20 triệu

- Năm 2: Doanh thu 200 triệu, lãi 25 triệu

- Chi phí bán hàng

- Phí bán hàng

- Phí quản lý doanh nghiệp

- Kết quả tài chính

- Kết quả hoạt động khác

- Thuế suất

- Biên lợi nhuận gộp

- Lợi nhuận hoạt động

- Tỷ suất lợi nhuận ròng

- Biên lợi nhuận gộp: cách tính chi tiết và ứng dụng

- Tiếp thị hoạt động: Biên lợi nhuận hoạt động

- roe – lợi nhuận trên vốn chủ sở hữu

Thoạt nhìn, doanh thu và lợi nhuận của doanh nghiệp tăng trưởng rất tốt.

Nhưng nếu bạn để ý kỹ trong năm thứ hai, doanh nghiệp chỉ kiếm được lợi nhuận 1,2 guilders từ 10 guilder doanh thu…

…so với 10 đồng doanh thu và 2 đồng lợi nhuận trong năm đầu tiên.

Tức là lợi nhuận của doanh nghiệp từ 10 đồng doanh thu ban đầu ngày càng giảm.

Chưa kể đến rủi ro tài chính khi doanh nghiệp phải vay thêm tiền để mở rộng hoạt động sản xuất.

Để làm rõ điều này, tỷ suất lợi nhuận ròng thường được sử dụng.

Biên lợi nhuận ròng là gì?

Biên lợi nhuận ròng (hay biên lợi nhuận ròng) là tỷ lệ phần trăm (%) lợi nhuận sau thuế mà một công ty kiếm được trên mỗi đô la doanh thu. Tức là công ty kiếm được bao nhiêu lợi nhuận sau thuế cho 1 đô la doanh thu.

Cộng với lợi nhuận gộp và lợi nhuận hoạt động…

…Biên lợi nhuận ròng là một chỉ số quan trọng về khả năng sinh lời của một công ty.

Cần lưu ý rằng, margin ở đây được hiểu là tỷ suất lợi nhuận.

Đừng nhầm lẫn với ký quỹ (hoặc khoản vay ký quỹ) mà mọi người thường nhắc đến khi đầu tư vào cổ phiếu.

Cách tính tỷ suất lợi nhuận ròng

Tỷ suất lợi nhuận ròng được tính như sau:

Bạn có thể tính chỉ số theo năm tài chính hoặc theo quý để có cái nhìn rõ nét hơn về khả năng sinh lời của doanh nghiệp trong từng thời kỳ.

Thực tế, có hai cách để tính tỷ suất lợi nhuận ròng:

Cách 1: Lấy trực tiếp từ nguồn dữ liệu có sẵn

Để nắm bắt nhanh tỷ suất lợi nhuận ròng của công ty qua các năm…

…Bạn có thể sử dụng các nguồn dữ liệu có sẵn như website công ty chứng khoán, cafef, vietstock và các website tài chính khác…

Trong phần còn lại của bài đăng trên blog này, govalue sẽ hướng dẫn bạn các nguồn dữ liệu cho thị trường chứng khoán.

Nhập mã chứng khoán muốn tìm, sau đó đến phần báo cáo tài chính, chọn các chỉ số tài chính và xem theo năm…

Cuộn xuống và Biên lợi nhuận ròng được hiển thị trong phần Số liệu lợi nhuận và Chất lượng lợi nhuận.

Bằng cách này, bạn có thể nhanh chóng có được tỷ suất lợi nhuận ròng của doanh nghiệp trong 5 năm liên tiếp.

*Lưu ý: Trên nền tảng nghiên cứu cổ phiếu tối giản do govalue phát triển, bạn có thể thấy tỷ suất lợi nhuận ròng của mỗi cổ phiếu cao hơn tỷ suất lợi nhuận ròng của các cổ phiếu cùng ngành.

Chỉ dành cho người đọc govalue. Trải nghiệm nền tảng nghiên cứu chứng khoán mới nhất do govaluephát triển. Đăng ký dùng thử miễn phí tại đây!

Cách 2: Tính trực tiếp trên BCTC

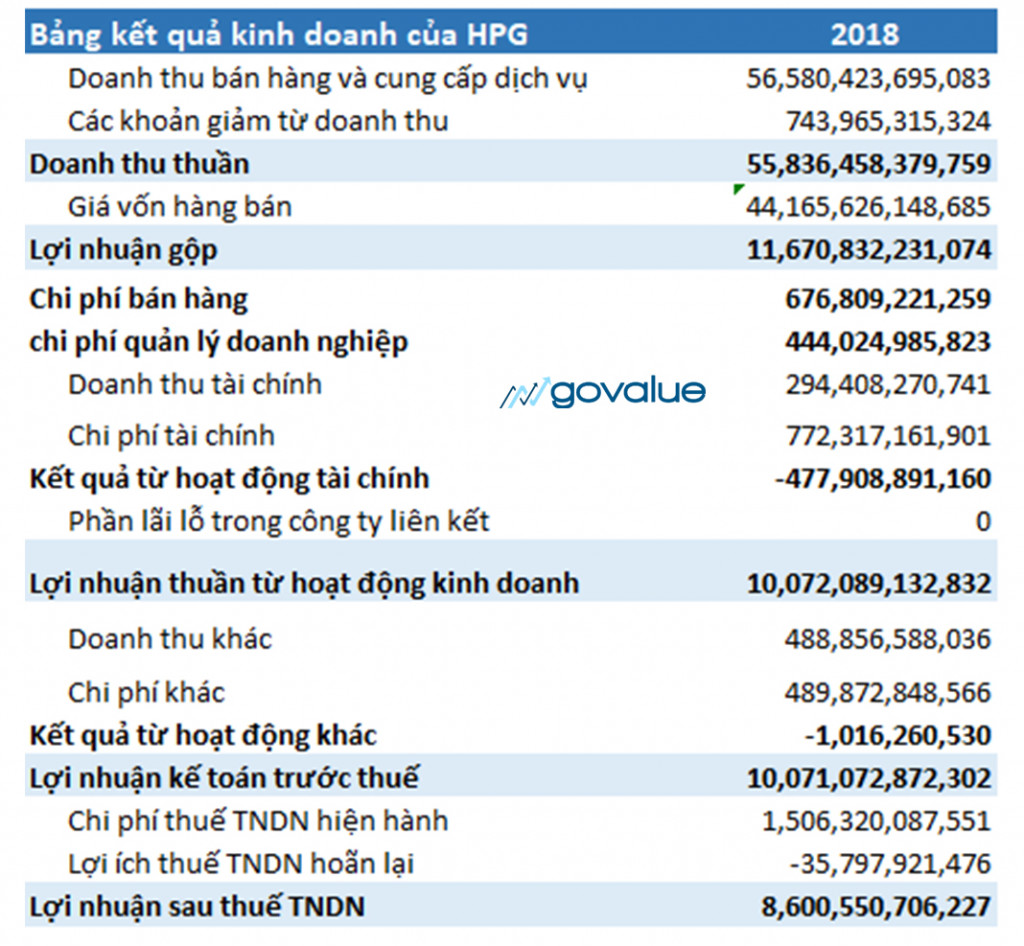

Lấy báo cáo kết quả hoạt động kinh doanh năm 2018 của hòa phát (mã: hpg) làm ví dụ (đơn vị: vnd):

Thu nhập ròng của hpg trong năm 2018 được tính như sau: doanh thu thuần trừ đi tất cả các chi phí liên quan đến kinh doanh:

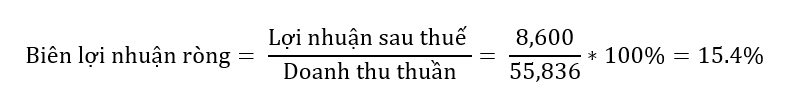

Sau đó áp dụng công thức:

Bạn có thể tính lợi nhuận sau thuế (lnst) ở cuối báo cáo thu nhập.

Tuy nhiên, govalue khuyến khích bạn tính toán mục tiêu đầu tiên nhiều lần theo cách thủ công. Có nhiều vấn đề đằng sau govalue này, sẽ được thảo luận trong phần tiếp theo.

Ý nghĩa của tỷ suất lợi nhuận ròng

Biên lợi nhuận ròng thể hiện khả năng sinh lời của một doanh nghiệp sau khi trừ đi tất cả các chi phí phát sinh trong kỳ hiện tại.

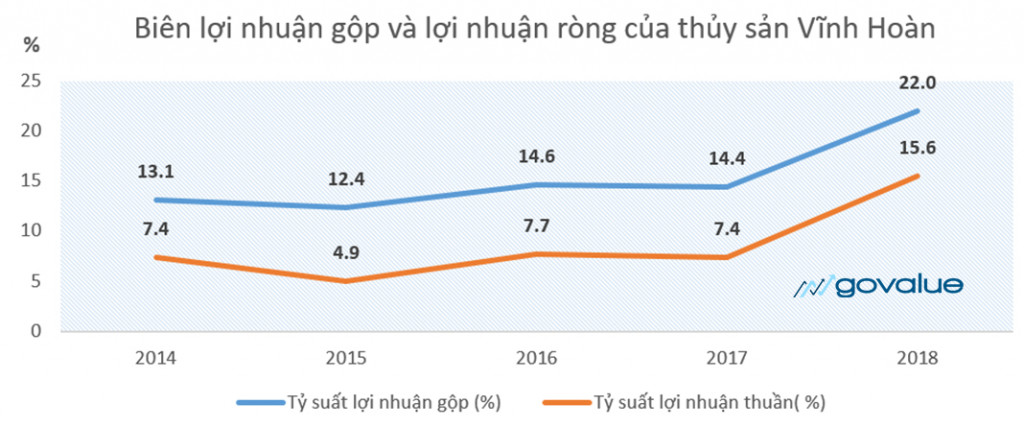

Các doanh nghiệp có tỷ suất lợi nhuận ròng cao và tăng trưởng hàng năm là một dấu hiệu tốt.

Cho thấy rằng một doanh nghiệp ngày càng trở nên hiệu quả hơn khi doanh nghiệp đó có thể tạo ra nhiều lợi nhuận hơn từ một đô la doanh thu.

Vậy làm cách nào để một công ty có thể tăng tỷ suất lợi nhuận ròng?

Từ ví dụ về hpg, chúng ta có thể hình dung rằng các công ty có thể tăng tỷ suất lợi nhuận của mình theo hai cách:

Phương pháp 1: Tăng tỷ suất lợi nhuận ròng bằng cách tăng tỷ suất lợi nhuận gộp

Lợi thế cạnh tranh giúp doanh nghiệp gia tăng tỷ suất lợi nhuận gộp đã được govalue trình bày chi tiết: Gross Margin.

Thông thường, một doanh nghiệp cải thiện tỷ suất lợi nhuận gộp cũng sẽ có tỷ suất lợi nhuận ròng cao hơn.

Phương pháp hai: Tăng tỷ suất lợi nhuận ròng bằng cách giảm chi phí liên quan

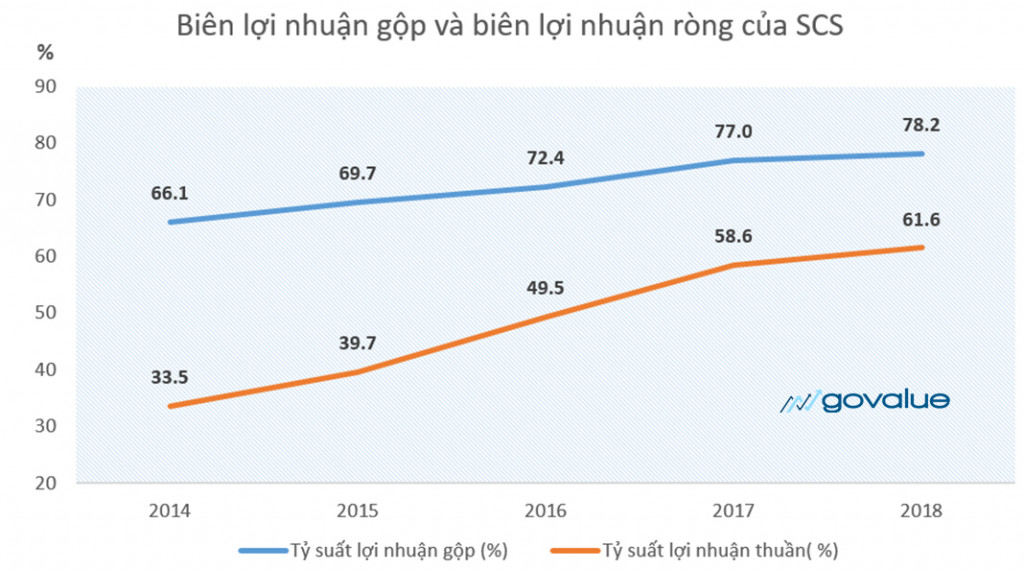

Trong một doanh nghiệp tăng trưởng chậm, giảm chi phí liên quan là một cách tuyệt vời để cải thiện tỷ suất lợi nhuận.

Ví dụ về Saigon Air Service ctcp (mã: scs)

Nhờ quản lý tốt nên tiết giảm được các chi phí liên quan như: chi phí tài chính, chi phí quản lý doanh nghiệp…

Do đó, trong khi tỷ suất lợi nhuận gộp scs cải thiện từ 66,1% lên 78,3% thì tỷ suất lợi nhuận ròng scs tăng mạnh từ 33,5% lên 61,6% trong năm 2018.

Tóm lại, đối với một doanh nghiệp đã đạt đến giới hạn về quy mô, việc cải thiện các chi phí liên quan là một cách tốt để tăng tỷ suất lợi nhuận ròng.

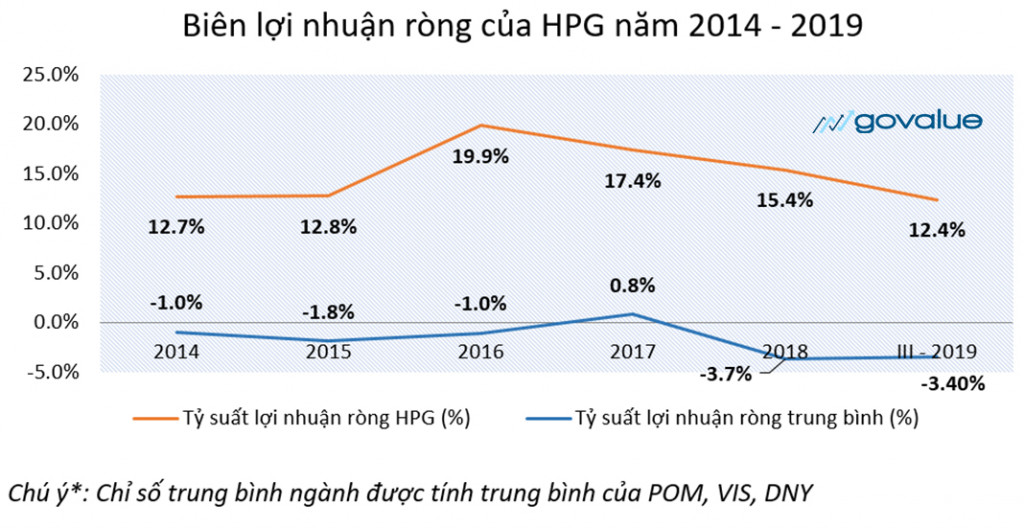

Trở lại với ví dụ về hpg, không khó để tính ra tỷ suất lợi nhuận sau thuế của hpg năm 2018 là 15,4%.

Tuy nhiên, liệu 15,4% có đủ tốt hay không là điều khó hình dung đối với những người mới tham gia.

Biên lợi nhuận ròng bao nhiêu là đủ?

Mỗi ngành có đặc điểm kinh doanh và cấu trúc vốn khác nhau.

Vì vậy, để biết biên lợi nhuận ròng của doanh nghiệp mình có đủ tốt hay không, bạn nên so sánh với các đối thủ trong ngành.

Ví dụ:

Biên lợi nhuận ròng cuối tháng 9/2019 của hpg là 12,4%, giảm 3% so với 2018.

Tuy nhiên, đây là con số cực kỳ ấn tượng trong bối cảnh lợi nhuận ròng và doanh thu toàn ngành đều âm.

govalue khuyến khích bạn sử dụng số liệu này một cách linh hoạt và đặt doanh nghiệp của bạn vào ngữ cảnh cụ thể.

Vì không có doanh nghiệp nào phát triển mãi mãi.

Chính trong giai đoạn suy thoái của chu kỳ ngành, lợi thế cạnh tranh rõ ràng sẽ giúp các công ty này thu được tỷ suất lợi nhuận cao hơn mức trung bình của ngành.

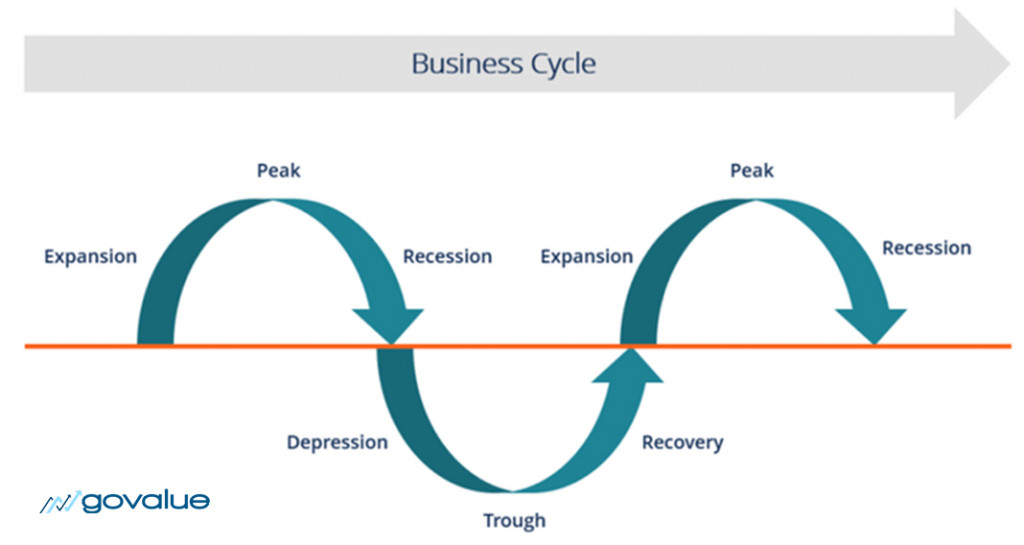

Chu kỳ kinh doanh

Một doanh nghiệp điển hình sẽ có một chu kỳ kinh doanh:

Trong thời kỳ suy thoái của ngành, các công ty sẽ phải đầu tư nhiều hơn vào cơ sở hạ tầng và phát triển sản phẩm mới.

Hoặc giảm giá để chiếm thị phần trước khi bước vào một chu kỳ tăng trưởng mới.

Khó có thể yêu cầu một doanh nghiệp duy trì tỷ suất lợi nhuận ròng tốt như trong quá trình tăng trưởng – mở rộng.

Vì vậy, bạn cũng cần quan tâm đến yếu tố chu kỳ tăng trưởng và chiến lược kinh doanh của công ty trong một khoảng thời gian nhất định.

Ví dụ:

Hòa Phát đang hoàn thiện xây dựng nhà máy sắn, hạ giá bán, chiếm lĩnh thị trường phía Nam.

Ở giai đoạn này, chúng ta nên tập trung nhiều hơn vào thị phần hơn là phân tích lợi nhuận.

Một số cân nhắc khi sử dụng tỷ suất lợi nhuận ròng

Mặc dù được hầu hết các nhà đầu tư sử dụng rộng rãi. Tuy nhiên, phải thừa nhận rằng trong ba chỉ tiêu về khả năng sinh lời:

Sau đó, tỷ suất lợi nhuận ròng hoặc tỷ suất lợi nhuận ròng dễ bị thao túng kế toán nhất.

Do lợi nhuận sau thuế là chuẩn mực kế toán cuối cùng nên nó càng dễ bị ảnh hưởng bởi các doanh nghiệp có liên quan trong từng khâu hạch toán doanh thu (giá vốn).

Vì vậy, đừng quá vui mừng khi thấy lợi nhuận ròng của công ty được cải thiện.

Vui lòng đảm bảo rằng doanh nghiệp không sử dụng một số thông lệ kế toán sau đây…

Sao lưu – dự trữ lọ cookie

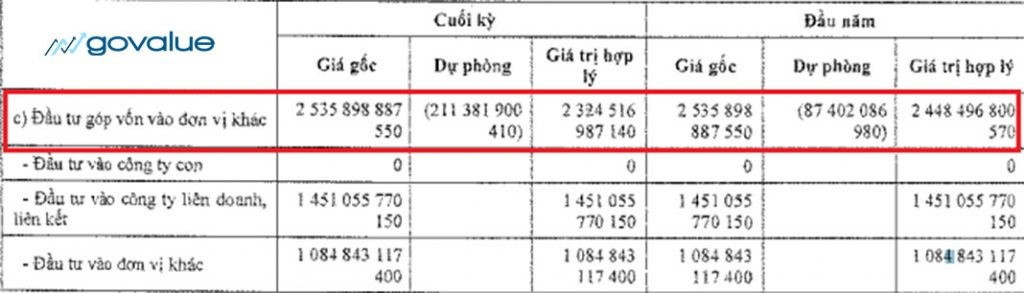

Quý I/2019, Tổng công ty Nhiệt điện pha pháp (PPC) công bố báo cáo tài chính, trong đó trích lập quỹ góp vốn vào đơn vị khác vượt 210 tỷ đồng, tăng 240% so với đầu năm.

p>

Đầu tư của ppc chủ yếu vào Công ty TNHH Nhiệt điện Quảng Ninh (mã: qtp)

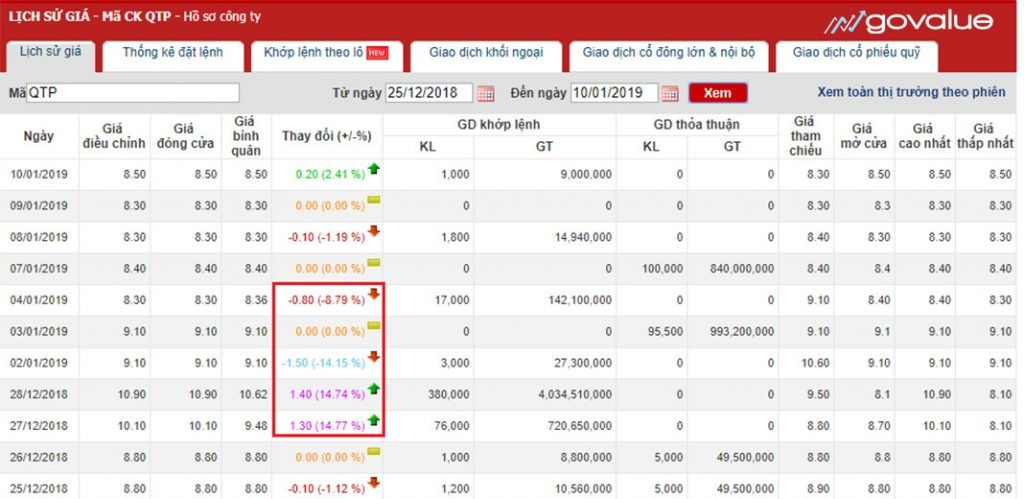

Chỉ trong 1 tuần giao dịch, trùng với thời điểm kết thúc kỳ tài chính vào ngày 31/12/2018, cổ phiếu qtp biến động rất mạnh.

Thật bất thường khi chứng khoán có ít người giao dịch vào một ngày trong tuần.

Theo chế độ kế toán hiện hành:

Khi giá thị trường của khoản đầu tư thấp hơn chi phí, ppc được phép tích lũy.

Khoản dự phòng hơn 210 tỷ đồng này đã được tính vào chi phí tài chính hiện hành.

Và nó giống như một lọ cookie dự trữ ppc sẵn sàng quay trở lại trong tương lai, khi rủi ro tài trợ qtp gần như không tồn tại.

Theo đó, nếu không tính các khoản chi phí tài chính dự phòng trong quý I/2019, ppc đạt lợi nhuận 360 tỷ (+90% yoy), tương ứng tỷ suất lãi ròng 26% .

Lợi nhuận không công bố 193 tỷ, tỷ lệ lãi ròng 14%.

Trong trường hợp này, công ty tăng chi phí tài chính làm giảm lợi nhuận, làm giảm tỷ suất lợi nhuận ròng.

Tăng tỷ suất lợi nhuận ròng thông qua doanh thu vượt trội

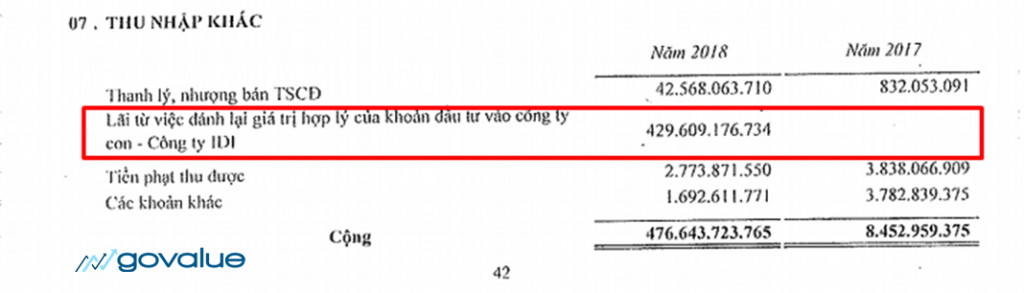

Năm 2018, CTCP Tập đoàn Sao Mai (mã: asm) đăng ký tăng cổ phần tại CTCP Đầu tư Phát triển Quốc gia Idi thêm 50 triệu cổ phiếu, nâng tỷ lệ sở hữu từ 39,29% lên 51%.

Theo quy định kế toán hiện hành, việc tăng tỷ lệ sở hữu cổ phần từ công ty liên kết lên công ty con (hơn 50%), asm sẽ phải đánh giá lại khoản đầu tư vào idi.

Kết quả sau khi định giá lại 39,29% cổ phần của idi đã giúp asm lãi thêm 430 tỷ đồng.

Đây là khoản lợi nhuận (không phải tiền mặt) chỉ xuất hiện trên sổ sách, không giúp công ty tăng thêm 1 xu nào.

Theo đó, lợi nhuận sau thuế năm 2018 của asm là 1.197 tỷ (+710% yoy), tỷ suất LNST là 13.3%.

Nếu loại trừ các khoản thu nhập khác thì lợi nhuận năm 2018 của asm chỉ đạt 767 tỷ đồng, với tỷ suất lãi ròng 8,5%.

Trong trường hợp này, công ty định giá lại tài sản giúp tăng lợi nhuận đột biến, từ đó cải thiện tỷ suất lợi nhuận ròng.

Từ dưới lên

Biên lợi nhuận ròng là một trong ba chỉ số lợi nhuận thường được sử dụng trong phân tích đầu tư.

Tuy nhiên, nó cũng là chỉ số dễ bị thao túng kế toán nhất.

Do đó, govalue khuyến khích bạn đi sâu vào chi tiết của báo cáo tài chính chung của mình, thay vì chỉ sử dụng lợi nhuận sau thuế để tính toán chỉ số này.

Hơn nữa, không một chỉ số nào có thể phản ánh đầy đủ tình trạng tài chính của một doanh nghiệp.

Bạn nên tham khảo các bài đăng trên blog sau đây về chỉ số tài chính:

Xem thêm video về tỷ suất lợi nhuận ròng: